C’est également un défi d’une actualité brûlante. Les statistiques montrent en effet que dans les 20 prochaines années 100.000 transmissions auront eu lieu. C’est en effet des caprices de la natalité qui conduit à un vieillissement de la population des chefs d’entreprise.

Au moment où l’entreprise est à nouveau célébrée comme le moteur de la croissance, où « l’initiative économique » est encouragée, cet immense réservoir de reprises potentielles est une chance exceptionnelle pour tous les hommes et femmes qui rêvent de tenter l’aventure entrepreneuriale.

Mais pourquoi est-ce si difficile ? La transmission d’entreprise est une opération délicate car les intérêts en jeu sont lourds : pérenniser l’entreprise ; valoriser le travail de toute une vie, assurer la retraite. Elle touche de nombreux domaines du droit : droit des sociétés, droit fiscal, fonds de commerce, droit de la famille, droit du travail, etc…

On sait qu’une mauvaise préparation peut s’avérer désastreuse : blocage total de la gestion de l’entreprise au moment du décès, nomination de mandataires de justice, et souvent à terme, disparition de l’entreprise.

Comme toujours en matière juridique, l’anticipation et la prévention sont les meilleurs moyens pour le vendeur comme pour l’acquéreur, pour le donateur comme pour les successeurs, d’une transmission réussie et harmonieuse.

A défaut, les risques de l’échec sont grands et ce n’est pas une formule, comme vous pourrez le constater, chiffres en main !

Si un doute pouvait subsister, plusieurs enquêtes ou rapports récents permettent de constater à quel point la transmission d’entreprise est une opération complexe et risquée (étude Sofaris pour la BDPME de septembre 1998 portant sur 3200 opérations de transmission ; 30 propositions juridiques et fiscales d’amélioration de la transmission d’entreprise de la CCI de Paris – juin 2001 ; Enquête de la CCIP et Mediamétrie auprès de 6090 dirigeants – octobre 2002)

Il s’agit en effet de la phase la plus délicate de l’existence de l’entreprise avec, trop fréquemment, une défaillance dans les années qui suivent immédiatement la transmission :

« près de 30% d’échec dans les 5 premières annnées »

La défaillance entraînant bien sûr son cortège de conséquences négatives : dépôt de bilan, mise en œuvre des garanties bancaires sur le patrimoine personnel, et dans certains cas, application de sanctions pécuniaires, voire pénales.

Or, 28,5 % des transmissions échouent et 22 % dans les cinq premières années.

Ces risques constituent un frein à la décision elle-même de transmission et donc à la fluidité du marché. C’est ce qui explique que les pouvoirs publics se penchent régulièrement sur cette question, comme ils viennent encore de le faire tout récemment par la publication de la loi Dutreil du 1er Août 2003 sur l’initiative économique.

Trois grandes séries d’enseignements peuvent être tirées des études précitées.

Au moment où l’entreprise est à nouveau célébrée comme le moteur de la croissance, où « l’initiative économique » est encouragée, cet immense réservoir de reprises potentielles est une chance exceptionnelle pour tous les hommes et femmes qui rêvent de tenter l’aventure entrepreneuriale.

Mais pourquoi est-ce si difficile ? La transmission d’entreprise est une opération délicate car les intérêts en jeu sont lourds : pérenniser l’entreprise ; valoriser le travail de toute une vie, assurer la retraite. Elle touche de nombreux domaines du droit : droit des sociétés, droit fiscal, fonds de commerce, droit de la famille, droit du travail, etc…

On sait qu’une mauvaise préparation peut s’avérer désastreuse : blocage total de la gestion de l’entreprise au moment du décès, nomination de mandataires de justice, et souvent à terme, disparition de l’entreprise.

Comme toujours en matière juridique, l’anticipation et la prévention sont les meilleurs moyens pour le vendeur comme pour l’acquéreur, pour le donateur comme pour les successeurs, d’une transmission réussie et harmonieuse.

A défaut, les risques de l’échec sont grands et ce n’est pas une formule, comme vous pourrez le constater, chiffres en main !

Si un doute pouvait subsister, plusieurs enquêtes ou rapports récents permettent de constater à quel point la transmission d’entreprise est une opération complexe et risquée (étude Sofaris pour la BDPME de septembre 1998 portant sur 3200 opérations de transmission ; 30 propositions juridiques et fiscales d’amélioration de la transmission d’entreprise de la CCI de Paris – juin 2001 ; Enquête de la CCIP et Mediamétrie auprès de 6090 dirigeants – octobre 2002)

Il s’agit en effet de la phase la plus délicate de l’existence de l’entreprise avec, trop fréquemment, une défaillance dans les années qui suivent immédiatement la transmission :

« près de 30% d’échec dans les 5 premières annnées »

La défaillance entraînant bien sûr son cortège de conséquences négatives : dépôt de bilan, mise en œuvre des garanties bancaires sur le patrimoine personnel, et dans certains cas, application de sanctions pécuniaires, voire pénales.

Or, 28,5 % des transmissions échouent et 22 % dans les cinq premières années.

Ces risques constituent un frein à la décision elle-même de transmission et donc à la fluidité du marché. C’est ce qui explique que les pouvoirs publics se penchent régulièrement sur cette question, comme ils viennent encore de le faire tout récemment par la publication de la loi Dutreil du 1er Août 2003 sur l’initiative économique.

Trois grandes séries d’enseignements peuvent être tirées des études précitées.

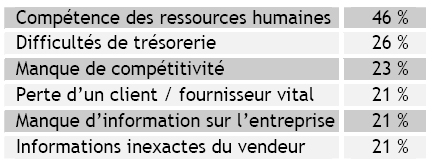

1 - La typologie des opérations de reprise

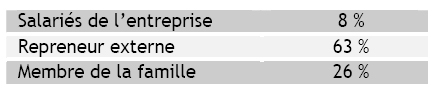

Le profil des personnes ayant réalisé des opérations de transmission est le suivant :

Pour les repreneurs (hors TPE) :

Pour les repreneurs (hors TPE) :

Pour les entreprises cibles : à plus de 70% d’entre elles, ce sont des entreprises moyennes :

L’entreprise rachetée aura en moyenne un effectif de 31 salariés pour un CA de 3,8 millions d’euros, alors que les entreprises repreneuses sont légèrement plus importantes : en moyenne 53 salariés et 6,8 millions d’euros de chiffres d’affaires.

« la transmission concerne surtout la PME »

Enfin le repreneur, personne physique ou dirigeant est âgé de 42 ans en moyenne. Il est seul ou majoritaire dans l’opération dans la plupart des cas.

« la transmission concerne surtout la PME »

Enfin le repreneur, personne physique ou dirigeant est âgé de 42 ans en moyenne. Il est seul ou majoritaire dans l’opération dans la plupart des cas.

2 - Les zones de risques

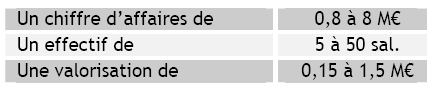

Il faut tout d’abord lancer le projet. A ce stade, les difficultés apparaissent comme suit :

Lorsque ces difficultés sont surmontées, et que l’opération est réalisée, il faut encore que l’entreprise s’inscrive dans la pérennité.

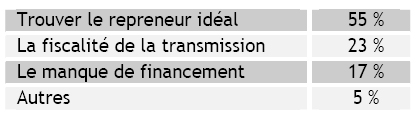

De nombreux problèmes peuvent surgir à la suite de l’opération de transmission ; sont ainsi cités par les repreneurs :

De nombreux problèmes peuvent surgir à la suite de l’opération de transmission ; sont ainsi cités par les repreneurs :

On remarquera que les trois dernières causes de difficulté (citées par un repreneur sur cinq) sont aisément réductibles dès lors qu’un juriste accompagne la transmission, la rédaction des déclarations contractuelles et des clauses de garanties permettant très largement d’écarter les risques de mauvaise information de l’acquéreur.

3 - Les situations à privilégier

Les statistiques ont l’avantage de permettre de prendre du recul. Elles peuvent ainsi devenir un outil d’analyse en vue de faciliter le projet de transmission.

Les chiffres qui ressortent des études précitées font apparaître des solutions logiques et de bon sens. Encore faut il les avoir à l’esprit et s’en servir pour anticiper.

« savoir reconnaître le repreneur idéal »

Dans trois séries de situations, le risque d’échec de l’opération est en effet plus faible. C’est le cas lorsque :

Le chef d’entreprise qui souhaite donc mettre tous les atouts de son côté organisera très en amont sa succession et choisira dans ce but soit un membre de son personnel, soit un membre de sa famille et acceptera de rester dans l’entreprise transmise, le temps nécessaire à la formation du repreneur.

Ce dernier quant à lui choisira un secteur qu’il connaît parfaitement et évitera les reprises à objectif exclusivement financier. Il aura intérêt à imposer à son prédécesseur des obligations de suivi, parfois pendant plusieurs années et liera le paiement d’une partie du prix au bon respect de cette obligation.

Il ne nous reste plus qu’à réaliser l’opération ! Pour ce faire, nous examinerons successivement le cas de la transmission de l’entreprise individuelle, anticipée ou non, puis celle des sociétés.

Les chiffres qui ressortent des études précitées font apparaître des solutions logiques et de bon sens. Encore faut il les avoir à l’esprit et s’en servir pour anticiper.

« savoir reconnaître le repreneur idéal »

Dans trois séries de situations, le risque d’échec de l’opération est en effet plus faible. C’est le cas lorsque :

- le repreneur a la connaissance du secteur d’activité : 65 % des échecs concernent des opérations dans lesquelles le repreneur ne connaissait pas le secteur d’activité de l’entreprise rachetée.

- les parties ont organisé la présence du cédant après la reprise : 58 % des échecs concernent des opérations dans lesquelles le cédant quitte immédiatement l’entreprise rachetée.

- la transmission a lieu dans un cadre familial : le risque d’échec est six fois moins élevé quand le repreneur fait partie de la famille du cédant.

Le chef d’entreprise qui souhaite donc mettre tous les atouts de son côté organisera très en amont sa succession et choisira dans ce but soit un membre de son personnel, soit un membre de sa famille et acceptera de rester dans l’entreprise transmise, le temps nécessaire à la formation du repreneur.

Ce dernier quant à lui choisira un secteur qu’il connaît parfaitement et évitera les reprises à objectif exclusivement financier. Il aura intérêt à imposer à son prédécesseur des obligations de suivi, parfois pendant plusieurs années et liera le paiement d’une partie du prix au bon respect de cette obligation.

Il ne nous reste plus qu’à réaliser l’opération ! Pour ce faire, nous examinerons successivement le cas de la transmission de l’entreprise individuelle, anticipée ou non, puis celle des sociétés.

II. Transmettre l'entreprise individuelle

L’entreprise est dite « individuelle » lorsque la personne physique est inscrite en son nom propre au Registre du Commerce et des Sociétés, au Registre des Métiers ou auprès des Organismes sociaux.

A. Absence d'organisation préalable

1- La transmission de l'entreprise individuelle au décès du fondateur

A défaut d’anticipation, le décès de son fondateur risque fort d’entraîner la disparition pure et simple de l'entreprise. En présence de plusieurs héritiers, le fonds de commerce tombe en effet dans l'indivision post successorale, situation particulièrement peu propice à l’exploitation.

« absolument éviter l’indivision »

L'indivision empêche toute exploitation normale de l'entreprise, ne serait-ce qu'en raison du principe d'unanimité qui s'applique en matière de gestion d'un patrimoine indivis (art 815-3 al 1er du Code civil), étant précisé qu'une gestion de l'indivision sous mandat n'est pas non plus une solution satisfaisante à moyen terme, du fait du caractère limitatif du mandat.

La plupart du temps dans cette hypothèse, si le fonds a pu être conservé, il devra faire l’objet d’une licitation en vertu du principe suivant lequel nul ne peut être contraint à demeurer dans l'indivision (art 815 du code civil).

2 – Conséquences au plan fiscal

Les droits de succession seront liquidés suivant le barème dégressif, en fonction du degré de parenté.

Le décès du chef d'entreprise entraîne la taxation immédiate des bénéfices réalisés jusqu'à cette date et a les mêmes conséquences qu'une cessation d’activité. L'imposition est établie au nom de la succession.

En ce qui concerne les plus values, l'article 41 du Code général des impôts (CGI) prévoit une exonération lorsque l'exploitation est continuée, soit par un ou plusieurs héritiers ou successibles en ligne directe ou par le conjoint survivant, soit par une société en nom collectif, en commandite simple ou à responsabilité limitée constituée exclusivement entre les héritiers ou successibles en ligne directe, éventuellement avec le conjoint survivant.

A défaut de ne pouvoir bénéficier du régime de l'article 41 du CGI, s'applique le régime des plus values à long terme (taxation à 26 % prélèvements sociaux compris).

3 - Montant des droits de succession

Par commodité, les droits seront indiqués dans les tableaux suivants selon les différentes catégories de successibles :

A. Absence d'organisation préalable

1- La transmission de l'entreprise individuelle au décès du fondateur

A défaut d’anticipation, le décès de son fondateur risque fort d’entraîner la disparition pure et simple de l'entreprise. En présence de plusieurs héritiers, le fonds de commerce tombe en effet dans l'indivision post successorale, situation particulièrement peu propice à l’exploitation.

« absolument éviter l’indivision »

L'indivision empêche toute exploitation normale de l'entreprise, ne serait-ce qu'en raison du principe d'unanimité qui s'applique en matière de gestion d'un patrimoine indivis (art 815-3 al 1er du Code civil), étant précisé qu'une gestion de l'indivision sous mandat n'est pas non plus une solution satisfaisante à moyen terme, du fait du caractère limitatif du mandat.

La plupart du temps dans cette hypothèse, si le fonds a pu être conservé, il devra faire l’objet d’une licitation en vertu du principe suivant lequel nul ne peut être contraint à demeurer dans l'indivision (art 815 du code civil).

2 – Conséquences au plan fiscal

Les droits de succession seront liquidés suivant le barème dégressif, en fonction du degré de parenté.

Le décès du chef d'entreprise entraîne la taxation immédiate des bénéfices réalisés jusqu'à cette date et a les mêmes conséquences qu'une cessation d’activité. L'imposition est établie au nom de la succession.

En ce qui concerne les plus values, l'article 41 du Code général des impôts (CGI) prévoit une exonération lorsque l'exploitation est continuée, soit par un ou plusieurs héritiers ou successibles en ligne directe ou par le conjoint survivant, soit par une société en nom collectif, en commandite simple ou à responsabilité limitée constituée exclusivement entre les héritiers ou successibles en ligne directe, éventuellement avec le conjoint survivant.

A défaut de ne pouvoir bénéficier du régime de l'article 41 du CGI, s'applique le régime des plus values à long terme (taxation à 26 % prélèvements sociaux compris).

3 - Montant des droits de succession

Par commodité, les droits seront indiqués dans les tableaux suivants selon les différentes catégories de successibles :

B. S'organiser : les techniques de base

1- La cession du fonds de commerce

L’entreprise est dite « individuelle » lorsque la personne physique est inscrite en son nom propre au Registre du Commerce et des Sociétés, au Registre des Métiers ou auprès des Organismes sociaux.

Quatre techniques permettent d’organiser et de limiter les conséquences négatives de la transmission de l’entreprise individuelle.

La cession du fonds est une solution de transmission simple mais qui présente un coût fiscal élevé pour les deux parties.

Au plan juridique, la cession de fonds de commerce est très encadrée et est une opération sûre. Il faudra cependant être attentif à la réalisation, qui reste très technique et nécessite l’intervention d’un professionnel.

Au plan fiscal, les droits d'enregistrement sur une cession de fonds sont de 4.80 % de la valeur du fonds sur la fraction excédant 23.000 €. Ils sont à la charge de l’acquéreur mais grèvent nécessairement le prix.

La cession entraîne la taxation des plus values constatées à cette occasion.

En pratique, il s’agira principalement des plus values sur les biens immobiliers et sur le fonds de commerce lui même, calculées sur la base du coût historique d’inscription au bilan, qui seront taxées à 26 % prélèvements sociaux inclus lorsque les éléments sont détenus depuis plus de deux ans et au taux progressif de l’impôt sur le revenu dans les autres cas, ce qui peut être très pénalisant. (taux marginal supérieur de l’IR en 2003 : 49,75%)

« le législateur favorise les petites entreprises ! »

A noter que les petites entreprises bénéficient de mesures d'exonération des plus values (art 151 septies du CGI).

Ces exonérations ont été élargies par la loi sur l'initiative économique du 1er août 2003.

Ce texte a en effet relevé les seuils de chiffre d'affaires autorisant l'exonération totale (entrée en vigueur le 1er janvier 2004), aux seuils suivants :

Au-delà de ces seuils, il existe un système d'exonération dégressive linéaire.

A n’en pas douter, les coûts fiscaux de la cession de fonds de commerce constituent un sévère obstacle à la réalisation de l’opération elle-même, de sorte que ce type de cession est généralement réservé à de petites cessions, dont le montant ne justifie pas les coûts d’optimisation.

2- La donation

Plutôt que de céder, le chef d’entreprise peut préférer effectuer une donation simple ou mieux une donation partage qui permet d'éviter les aléas de l'indivision et du partage successoral.

Au plan juridique, la donation doit obligatoirement être réalisée par un notaire. La donation partage peut être inégalitaire dès lors que chaque enfant reçoit au moins sa part de réserve. A défaut, une action en réduction est possible de la part de l'héritier qui n'aurait pas été rempli de ses droits.

Il est possible d'inclure des tiers non héritiers dans la donation partage si l’objet de la donation est une entreprise individuelle à caractère industriel, commercial, artisanal, agricole ou libéral.

Au plan fiscal, la donation de l'entreprise individuelle entraîne tout d'abord en principe la taxation immédiate des bénéfices et des plus values.

Le régime de la donation de l’entreprise individuelle comporte ensuite un grave inconvénient : les droits de donation sont liquidés sans distraction de charge, ce qui signifie que l'on ne tient pas compte du passif qui peut grever le fonds de commerce.

C’est une situation pénalisante qui justifie dans de nombreux cas le recours à la mise en société préalable dans la mesure où les titres sociaux sont évalués à leur valeur vénale, déduction faite du passif de la société.

Mais différents aménagements rendent, dans de nombreux cas, cette technique intéressante.

« profiter du régime favorable de la donation »

En premier lieu, afin d'éviter l'imposition immédiate des plus-values, la donation peut être placée sous le régime de l'article 41 du CGI. Ce texte prévoit un régime de sursis d'imposition des plus-values, qui sont alors provisoirement exonérées.

Dans cette hypothèse, la transmission doit porter sur l'ensemble des éléments affectés à l'exercice de l'activité et les donataires doivent prendre différents engagements.

En second lieu, lors du décès, les biens sont évalués au jour de la donation et non au jour du décès. Ceci permet d'assurer au repreneur que les efforts accomplis depuis la donation lui resteront acquis.

En troisième lieu, les donations bénéficient d’un abattement sur la valeur des biens donnés :

Pour la liquidation des droits, il n'est pas tenu compte des donations passées depuis plus de dix ans, ce qui constitue l'avantage principal de ce procédé : il est en effet possible de bénéficier tous les dix ans des abattements, et donc de donner tous les 10 ans 46.000 € en franchise de droits.

Enfin, les donations bénéficient d'une réduction de droits dont le taux est fixé à 50 % lorsque le donateur a moins de 65 ans et à 30 % lorsque le donateur a 65 ans révolus et moins de 75 ans. Au-delà de 75 ans, il n’existe aucune réduction.

Le projet de loi de finances 2004 prévoit d'augmenter temporairement le taux de la réduction de 30 à 50% pour les donateurs de moins de 75 ans et d'étendre la réduction aux donations consenties après 75 ans. Cette mesure concernerait les donations en pleine propriété effectuées entre le 25 septembre 2003 et le 30 juin 2005 (art 7 du projet de loi de finances). Ce point devra être confirmé après l’adoption de la loi.

3- L’apport en société

Il est très fréquent de préparer une transmission par la mise en société préalable, au moyen d'un apport en nature du fonds de commerce.

Au plan juridique, le fonds de commerce fera l’objet d’un contrat d’apport. L’opération devra être soumise à un Commissaire aux apports, en principe nommé sur requête par le Tribunal de commerce.

Au plan fiscal, l'apport en société de l'entreprise individuelle est considéré comme une cession d'entreprise, avec des conséquences identiques en principe, notamment la taxation des plus values latentes de l'actif immobilisé. Toutefois, cette opération peut bénéficier d'un dispositif destiné à faciliter cette opération : le report d'imposition des plus values (art 151 octies du CGI).

« l’apport du fonds : une opération peu coûteuse »

Pour les éléments non amortissables, soit essentiellement le fonds de commerce lui-même (ou "goodwill"), les plus values ne seront imposées qu'à la date de la cession des titres de la société constituée pour accueillir le fonds, c'est-à-dire logiquement beaucoup plus tard et en tous cas à un moment où la cession à un tiers permettra de financer la paiement des plus values.

L'opération d'apport bénéficie également d'une exonération des droits d'enregistrement, en principe d'un montant de 4.80 % si l'apporteur s'engage à conserver les titres reçus en échange de l'apport pendant au moins trois ans.

Enfin, si un immeuble est concerné, la séparation de l'immobilier et des autres éléments de l'exploitation devra faire l'objet d'une étude détaillée au plan fiscal à l’occasion de l’apport en société, tant les impacts d’une telle opération sont importants.

4- La location gérance

Plutôt que de vendre immédiatement le fonds, le propriétaire peut louer le fonds à un locataire gérant qui l’exploitera à ses propres risques et versera au « Bailleur de fonds » un loyer généralement intitulé « redevance ».

En principe, le propriétaire du fonds doit avoir été commerçant pendant sept ans et avoir exploité le fonds loué pendant deux ans, ces délais pouvant être réduits dans certains cas.

Le locataire gérant peut être un héritier (ou plusieurs héritiers réunis dans une société), un tiers, ou même le propriétaire initial du fonds au travers d’une société qu’il aura constituée en amont.

Le contrat de location prévoit souvent la possibilité d’acquérir le fonds pour le locataire. La location gérance est utilisée comme un procédé permettant d’optimiser la transmission car il recèle de puissants avantages fiscaux, allant dans certains cas jusqu’à permettre l’exonération totale de la plus value.

L’entreprise est dite « individuelle » lorsque la personne physique est inscrite en son nom propre au Registre du Commerce et des Sociétés, au Registre des Métiers ou auprès des Organismes sociaux.

Quatre techniques permettent d’organiser et de limiter les conséquences négatives de la transmission de l’entreprise individuelle.

La cession du fonds est une solution de transmission simple mais qui présente un coût fiscal élevé pour les deux parties.

Au plan juridique, la cession de fonds de commerce est très encadrée et est une opération sûre. Il faudra cependant être attentif à la réalisation, qui reste très technique et nécessite l’intervention d’un professionnel.

Au plan fiscal, les droits d'enregistrement sur une cession de fonds sont de 4.80 % de la valeur du fonds sur la fraction excédant 23.000 €. Ils sont à la charge de l’acquéreur mais grèvent nécessairement le prix.

La cession entraîne la taxation des plus values constatées à cette occasion.

En pratique, il s’agira principalement des plus values sur les biens immobiliers et sur le fonds de commerce lui même, calculées sur la base du coût historique d’inscription au bilan, qui seront taxées à 26 % prélèvements sociaux inclus lorsque les éléments sont détenus depuis plus de deux ans et au taux progressif de l’impôt sur le revenu dans les autres cas, ce qui peut être très pénalisant. (taux marginal supérieur de l’IR en 2003 : 49,75%)

« le législateur favorise les petites entreprises ! »

A noter que les petites entreprises bénéficient de mesures d'exonération des plus values (art 151 septies du CGI).

Ces exonérations ont été élargies par la loi sur l'initiative économique du 1er août 2003.

Ce texte a en effet relevé les seuils de chiffre d'affaires autorisant l'exonération totale (entrée en vigueur le 1er janvier 2004), aux seuils suivants :

- 250 000 € pour les entreprises d'achat revente relevant des BIC

- 90.000 € pour les prestataires de services et les BNC

Au-delà de ces seuils, il existe un système d'exonération dégressive linéaire.

A n’en pas douter, les coûts fiscaux de la cession de fonds de commerce constituent un sévère obstacle à la réalisation de l’opération elle-même, de sorte que ce type de cession est généralement réservé à de petites cessions, dont le montant ne justifie pas les coûts d’optimisation.

2- La donation

Plutôt que de céder, le chef d’entreprise peut préférer effectuer une donation simple ou mieux une donation partage qui permet d'éviter les aléas de l'indivision et du partage successoral.

Au plan juridique, la donation doit obligatoirement être réalisée par un notaire. La donation partage peut être inégalitaire dès lors que chaque enfant reçoit au moins sa part de réserve. A défaut, une action en réduction est possible de la part de l'héritier qui n'aurait pas été rempli de ses droits.

Il est possible d'inclure des tiers non héritiers dans la donation partage si l’objet de la donation est une entreprise individuelle à caractère industriel, commercial, artisanal, agricole ou libéral.

Au plan fiscal, la donation de l'entreprise individuelle entraîne tout d'abord en principe la taxation immédiate des bénéfices et des plus values.

Le régime de la donation de l’entreprise individuelle comporte ensuite un grave inconvénient : les droits de donation sont liquidés sans distraction de charge, ce qui signifie que l'on ne tient pas compte du passif qui peut grever le fonds de commerce.

C’est une situation pénalisante qui justifie dans de nombreux cas le recours à la mise en société préalable dans la mesure où les titres sociaux sont évalués à leur valeur vénale, déduction faite du passif de la société.

Mais différents aménagements rendent, dans de nombreux cas, cette technique intéressante.

« profiter du régime favorable de la donation »

En premier lieu, afin d'éviter l'imposition immédiate des plus-values, la donation peut être placée sous le régime de l'article 41 du CGI. Ce texte prévoit un régime de sursis d'imposition des plus-values, qui sont alors provisoirement exonérées.

Dans cette hypothèse, la transmission doit porter sur l'ensemble des éléments affectés à l'exercice de l'activité et les donataires doivent prendre différents engagements.

En second lieu, lors du décès, les biens sont évalués au jour de la donation et non au jour du décès. Ceci permet d'assurer au repreneur que les efforts accomplis depuis la donation lui resteront acquis.

En troisième lieu, les donations bénéficient d’un abattement sur la valeur des biens donnés :

Pour la liquidation des droits, il n'est pas tenu compte des donations passées depuis plus de dix ans, ce qui constitue l'avantage principal de ce procédé : il est en effet possible de bénéficier tous les dix ans des abattements, et donc de donner tous les 10 ans 46.000 € en franchise de droits.

Enfin, les donations bénéficient d'une réduction de droits dont le taux est fixé à 50 % lorsque le donateur a moins de 65 ans et à 30 % lorsque le donateur a 65 ans révolus et moins de 75 ans. Au-delà de 75 ans, il n’existe aucune réduction.

Le projet de loi de finances 2004 prévoit d'augmenter temporairement le taux de la réduction de 30 à 50% pour les donateurs de moins de 75 ans et d'étendre la réduction aux donations consenties après 75 ans. Cette mesure concernerait les donations en pleine propriété effectuées entre le 25 septembre 2003 et le 30 juin 2005 (art 7 du projet de loi de finances). Ce point devra être confirmé après l’adoption de la loi.

3- L’apport en société

Il est très fréquent de préparer une transmission par la mise en société préalable, au moyen d'un apport en nature du fonds de commerce.

Au plan juridique, le fonds de commerce fera l’objet d’un contrat d’apport. L’opération devra être soumise à un Commissaire aux apports, en principe nommé sur requête par le Tribunal de commerce.

Au plan fiscal, l'apport en société de l'entreprise individuelle est considéré comme une cession d'entreprise, avec des conséquences identiques en principe, notamment la taxation des plus values latentes de l'actif immobilisé. Toutefois, cette opération peut bénéficier d'un dispositif destiné à faciliter cette opération : le report d'imposition des plus values (art 151 octies du CGI).

« l’apport du fonds : une opération peu coûteuse »

Pour les éléments non amortissables, soit essentiellement le fonds de commerce lui-même (ou "goodwill"), les plus values ne seront imposées qu'à la date de la cession des titres de la société constituée pour accueillir le fonds, c'est-à-dire logiquement beaucoup plus tard et en tous cas à un moment où la cession à un tiers permettra de financer la paiement des plus values.

L'opération d'apport bénéficie également d'une exonération des droits d'enregistrement, en principe d'un montant de 4.80 % si l'apporteur s'engage à conserver les titres reçus en échange de l'apport pendant au moins trois ans.

Enfin, si un immeuble est concerné, la séparation de l'immobilier et des autres éléments de l'exploitation devra faire l'objet d'une étude détaillée au plan fiscal à l’occasion de l’apport en société, tant les impacts d’une telle opération sont importants.

4- La location gérance

Plutôt que de vendre immédiatement le fonds, le propriétaire peut louer le fonds à un locataire gérant qui l’exploitera à ses propres risques et versera au « Bailleur de fonds » un loyer généralement intitulé « redevance ».

En principe, le propriétaire du fonds doit avoir été commerçant pendant sept ans et avoir exploité le fonds loué pendant deux ans, ces délais pouvant être réduits dans certains cas.

Le locataire gérant peut être un héritier (ou plusieurs héritiers réunis dans une société), un tiers, ou même le propriétaire initial du fonds au travers d’une société qu’il aura constituée en amont.

Le contrat de location prévoit souvent la possibilité d’acquérir le fonds pour le locataire. La location gérance est utilisée comme un procédé permettant d’optimiser la transmission car il recèle de puissants avantages fiscaux, allant dans certains cas jusqu’à permettre l’exonération totale de la plus value.

C. Quelques dispositifs spéciaux

1- La transmission aux salariés

La loi pour l'initiative économique adoptée le 21 juillet dernier a institué, à compter du 1er janvier 2004, une exonération totale des droits de mutation à titre gratuit sur les donations en pleine propriété de fonds de commerce, de fonds artisanaux ou de clientèles d'une entreprise individuelle ou de parts ou actions de société (à concurrence de la fraction de la valeur des titres représentative du fonds ou de la clientèle) à un ou plusieurs membres du personnel.

« un net avantage pour la transmission aux salariés »

Cette exonération ne concerne que les fonds ou clientèle d'une valeur inférieure à 300.000 €. Auparavant, seul un abattement de 15.000 € par donataire était applicable.

Pour bénéficier de ce régime de faveur, les donataires doivent :

L'avenir dira si cette mesure rencontrera le succès escompté, sachant que la plupart des incitations fiscales sont assorties de contraintes qui s'avèrent gênantes et en réduisent la portée.

2- Le Paiement fractionné

Le paiement des droits de donation sur les transmissions à titre gratuit d'entreprises (individuelles ou titres de sociétés non cotées) peut être différé pendant cinq ans (versement annuel des seuls intérêts du crédit) et, à l'expiration de ce délai, être fractionné sur dix ans à raison de 1/20 tous les six mois assorti d'un intérêt exigible semestriellement.

3- Mesures concernant les Professions libérales

Ayant fait le constat que les professions libérales avaient pris un net retard sur les entreprises du secteur industriel et commercial du point de vue de leur organisation, le législateur a prévu deux dispositifs d’incitation très efficaces pour le passage en société des cabinets individuels.

« un régime innovant et incitatif »

En premier lieu, l’article 202 quater du CGI prévoit un régime de "neutralisation" des créances acquises non encore recouvrées lors de l'apport de la clientèle en société soumise à l’IS.

En second lieu, les conséquences du changement de régime fiscal peuvent faire l’objet sur option d’un étalement sur cinq ans.

Du point de vue de la cession, la jurisprudence interdisait depuis le milieu du 19ème siècle les cessions de clientèle, qui étaient déclarées nulles, la clientèle civile n’étant pas « dans le commerce ».

Pendant les 150 dernières années, ce régime n’a quasiment pas évolué. La pratique utilisait la notion de « droit de présentation » dont la validité était admise, mais qui s’accompagnait d’un régime juridique assez flou et peu incitatif.

Tout récemment, la Cour de cassation vient de renverser brutalement sa jurisprudence par un arrêt du 7 novembre 2000, confirmé depuis par plusieurs décisions, et admet aujourd’hui la notion nouvelle de « fonds libéral » et la validité des cessions de clientèles, à la condition toutefois que la cession préserve le choix des clients ou des patients.

Cette évolution ouvre aux professionnels libéraux des champs insoupçonnés d’optimisation, comme notamment l’utilisation des procédés liés à la location gérance, et permet désormais de mieux sécuriser les cessions.

La loi pour l'initiative économique adoptée le 21 juillet dernier a institué, à compter du 1er janvier 2004, une exonération totale des droits de mutation à titre gratuit sur les donations en pleine propriété de fonds de commerce, de fonds artisanaux ou de clientèles d'une entreprise individuelle ou de parts ou actions de société (à concurrence de la fraction de la valeur des titres représentative du fonds ou de la clientèle) à un ou plusieurs membres du personnel.

« un net avantage pour la transmission aux salariés »

Cette exonération ne concerne que les fonds ou clientèle d'une valeur inférieure à 300.000 €. Auparavant, seul un abattement de 15.000 € par donataire était applicable.

Pour bénéficier de ce régime de faveur, les donataires doivent :

- être titulaires d'un contrat de travail à temps plein et à durée indéterminée depuis au moins deux ans ou d'un contrat d'apprentissage

- poursuivre pendant cinq ans l'exploitation de l’entreprise transmise à titre d'activité professionnelle unique de manière continue

- il faut en outre que le donateur détienne les droits cédés depuis au moins deux ans au moment de la donation.

L'avenir dira si cette mesure rencontrera le succès escompté, sachant que la plupart des incitations fiscales sont assorties de contraintes qui s'avèrent gênantes et en réduisent la portée.

2- Le Paiement fractionné

Le paiement des droits de donation sur les transmissions à titre gratuit d'entreprises (individuelles ou titres de sociétés non cotées) peut être différé pendant cinq ans (versement annuel des seuls intérêts du crédit) et, à l'expiration de ce délai, être fractionné sur dix ans à raison de 1/20 tous les six mois assorti d'un intérêt exigible semestriellement.

3- Mesures concernant les Professions libérales

Ayant fait le constat que les professions libérales avaient pris un net retard sur les entreprises du secteur industriel et commercial du point de vue de leur organisation, le législateur a prévu deux dispositifs d’incitation très efficaces pour le passage en société des cabinets individuels.

« un régime innovant et incitatif »

En premier lieu, l’article 202 quater du CGI prévoit un régime de "neutralisation" des créances acquises non encore recouvrées lors de l'apport de la clientèle en société soumise à l’IS.

En second lieu, les conséquences du changement de régime fiscal peuvent faire l’objet sur option d’un étalement sur cinq ans.

Du point de vue de la cession, la jurisprudence interdisait depuis le milieu du 19ème siècle les cessions de clientèle, qui étaient déclarées nulles, la clientèle civile n’étant pas « dans le commerce ».

Pendant les 150 dernières années, ce régime n’a quasiment pas évolué. La pratique utilisait la notion de « droit de présentation » dont la validité était admise, mais qui s’accompagnait d’un régime juridique assez flou et peu incitatif.

Tout récemment, la Cour de cassation vient de renverser brutalement sa jurisprudence par un arrêt du 7 novembre 2000, confirmé depuis par plusieurs décisions, et admet aujourd’hui la notion nouvelle de « fonds libéral » et la validité des cessions de clientèles, à la condition toutefois que la cession préserve le choix des clients ou des patients.

Cette évolution ouvre aux professionnels libéraux des champs insoupçonnés d’optimisation, comme notamment l’utilisation des procédés liés à la location gérance, et permet désormais de mieux sécuriser les cessions.

III. Transmettre l'entreprise en société : Généralités

A partir d’un certain niveau de développement, la forme individuelle devient inadaptée à la gestion de l’entreprise.

Le développement d'une entreprise passe généralement par la recherche de partenaires. Or la vocation première de la société est de fournir un régime juridique d’organisation du partenariat et du pouvoir entre les associés. La société peut ainsi réunir des professionnels qui souhaitent exercer leur profession en commun, associer des compétences ou des moyens financiers.

La société est en second lieu une technique d'organisation du patrimoine. La création d'une société conduit à distinguer le patrimoine de la personne morale de celui de l'associé, ce qui permet de rationaliser la gestion notamment fiscale de l'entreprise, mais également de sauvegarder le patrimoine du chef d'entreprise grâce au principe de la responsabilité limitée (SARL, SA, SAS).

Enfin, le droit des sociétés donne de nombreux moyens de préparer et d’optimiser la transmission. Compte tenu de l’objectif poursuivi par le chef d'entreprise, il est toujours possible d'optimiser la situation : transformation en SA avant une cession pour diminuer le montant des droits d'enregistrement, constitution d'une SAS permettant de mieux définir les pouvoirs et le rôle de chaque associé, transformation en SA à directoire afin de permettre à l'ancien dirigeant qui veut faire valoir ses droits à la retraite de continuer à bénéficier de l'exonération de l'outil de travail dans le cadre de l'ISF, etc ….

Le développement d'une entreprise passe généralement par la recherche de partenaires. Or la vocation première de la société est de fournir un régime juridique d’organisation du partenariat et du pouvoir entre les associés. La société peut ainsi réunir des professionnels qui souhaitent exercer leur profession en commun, associer des compétences ou des moyens financiers.

La société est en second lieu une technique d'organisation du patrimoine. La création d'une société conduit à distinguer le patrimoine de la personne morale de celui de l'associé, ce qui permet de rationaliser la gestion notamment fiscale de l'entreprise, mais également de sauvegarder le patrimoine du chef d'entreprise grâce au principe de la responsabilité limitée (SARL, SA, SAS).

Enfin, le droit des sociétés donne de nombreux moyens de préparer et d’optimiser la transmission. Compte tenu de l’objectif poursuivi par le chef d'entreprise, il est toujours possible d'optimiser la situation : transformation en SA avant une cession pour diminuer le montant des droits d'enregistrement, constitution d'une SAS permettant de mieux définir les pouvoirs et le rôle de chaque associé, transformation en SA à directoire afin de permettre à l'ancien dirigeant qui veut faire valoir ses droits à la retraite de continuer à bénéficier de l'exonération de l'outil de travail dans le cadre de l'ISF, etc ….

A. Transmettre l'entreprise en société Au décès du fondateur

La situation est fort différente de celle de l’entreprise individuelle puisque la personne morale permet d’assurer en principe la pérennité de l'entreprise. Sa durée statutaire, renouvelable, en général fixée à 99 ans, est en effet indépendante de la vie de ses actionnaires.

La répartition du capital entre les membres de la famille évite l'indivision pour les titres ne faisant pas partie de l'actif successoral.

La direction de l'entreprise peut être maintenue, au moins pour un temps, en fonction de la forme sociale choisie. (SARL avec co-gérance par exemple, dispositions particulières aux SAS, membres du conseil d'administration restant en place etc.)

Toutefois, à défaut de préparation de la transmission, les titres appartenant au chef d'entreprise tomberont dans l'indivision, ce qui posera le problème de la gestion de cette participation et d'un conflit éventuel entre co-indivisaires, pouvant aboutir à un blocage du fonctionnement de la société postérieurement au partage des titres.

Au plan fiscal, si la société est soumise à l'impôt sur les sociétés, il n'y a pas de conséquences particulières du fait du décès. (Pour une société soumise à l’IR, cf. les explications concernant les entreprises individuelles qui sont similaires)

La répartition du capital entre les membres de la famille évite l'indivision pour les titres ne faisant pas partie de l'actif successoral.

La direction de l'entreprise peut être maintenue, au moins pour un temps, en fonction de la forme sociale choisie. (SARL avec co-gérance par exemple, dispositions particulières aux SAS, membres du conseil d'administration restant en place etc.)

Toutefois, à défaut de préparation de la transmission, les titres appartenant au chef d'entreprise tomberont dans l'indivision, ce qui posera le problème de la gestion de cette participation et d'un conflit éventuel entre co-indivisaires, pouvant aboutir à un blocage du fonctionnement de la société postérieurement au partage des titres.

Au plan fiscal, si la société est soumise à l'impôt sur les sociétés, il n'y a pas de conséquences particulières du fait du décès. (Pour une société soumise à l’IR, cf. les explications concernant les entreprises individuelles qui sont similaires)

B. La cession de titres sociaux

Au plan juridique, toutes les cessions de titres sociaux obéissent aux règles du droit commun des contrats : il s’agit d’un contrat de vente. (On se reportera toutefois au point « 2 » ci-après pour ce qui concerne l’application des questions de garanties en cette matière)

Au-delà de ces règles générales, il existe des règles juridiques et fiscales distinctes selon la nature des titres sociaux cédés.

Dans les sociétés dont les droits sociaux ne sont pas négociables (SARL, SNC, SCS), les cessions de parts doivent faire l'objet de formalités destinées à les rendre opposables à la société et aux tiers. La liste des associés figure dans les statuts, de sorte que toute cession nécessite d’effectuer des formalités de modifications statutaires et de les publier.

En revanche, dans les sociétés par actions (SA, SCA, SAS) les cessions sont réalisées par simple virement de compte à compte. On dit que ces titres sont « négociables ».

Du point de vue fiscal, il convient là aussi de distinguer selon que la cession porte sur des actions ou des parts sociales.

Les cessions d'actions de sociétés non cotées sont soumises à un droit d'enregistrement proportionnel de 1% plafonné à 3.049 € par mutation (sauf société non cotée à prépondérance immobilière), tandis que les cessions de parts sociales (SARL, société civile, …) sont soumises à un droit de 4,80 %.

Schématiquement, le régime juridique et fiscal des cessions de parts ou d'actions est donc le suivant :

Au-delà de ces règles générales, il existe des règles juridiques et fiscales distinctes selon la nature des titres sociaux cédés.

Dans les sociétés dont les droits sociaux ne sont pas négociables (SARL, SNC, SCS), les cessions de parts doivent faire l'objet de formalités destinées à les rendre opposables à la société et aux tiers. La liste des associés figure dans les statuts, de sorte que toute cession nécessite d’effectuer des formalités de modifications statutaires et de les publier.

En revanche, dans les sociétés par actions (SA, SCA, SAS) les cessions sont réalisées par simple virement de compte à compte. On dit que ces titres sont « négociables ».

Du point de vue fiscal, il convient là aussi de distinguer selon que la cession porte sur des actions ou des parts sociales.

Les cessions d'actions de sociétés non cotées sont soumises à un droit d'enregistrement proportionnel de 1% plafonné à 3.049 € par mutation (sauf société non cotée à prépondérance immobilière), tandis que les cessions de parts sociales (SARL, société civile, …) sont soumises à un droit de 4,80 %.

Schématiquement, le régime juridique et fiscal des cessions de parts ou d'actions est donc le suivant :

C. Les dispositifs d'optimisation

L’optimisation de la transmission ne peut résulter que d’une analyse in concreto, comme disent les juristes. De nombreux outils sont à la disposition des parties, dont nous vous donnons ci-après un aperçu.

1-Le pacte fiscal

Le pacte fiscal est un engagement écrit souscrit par le chef d'entreprise et ses futurs héritiers ou légataires, au terme duquel ces derniers s’engagent à conserver les titres qu’ils recevront ultérieurement par donation ou succession pendant au moins deux ans. Cet engagement doit être renouvelé régulièrement. Puis au décès, les héritiers ou légataires doivent renouveler leur engagement pour une durée de six ans.

Au moins 34 % des parts ou actions doivent être concernées par l'engagement (sociétés non cotées).

Cette mesure entraîne au regard des droits de donation ou de succession un abattement de 50% de la valeur des biens transmis, sans limitation de montant.

Cet engagement se double d'une obligation d'exploitation de l'entreprise transmise par les héritiers ou légataires.

Le pacte fiscal n'a pas connu un succès considérable en raison des contraintes liées à ces engagements. Il ne peut porter notamment que sur des titres en pleine propriété.

« un régime plutôt contraignant »

Malgré les améliorations que vient de lui apporter le législateur (article 43 Loi du 1er août 2003), on peut craindre que cette mesure ne connaisse guère plus de succès que la précédente, souvent mise en balance avec les techniques d'optimisation des donations-partages, qui permettent un gain fiscal supérieur, lorsqu'elles sont combinées avec les techniques de démembrement décrites ci-après.

On ajoutera toutefois que ce dispositif a été transposé en matière d'impôt de solidarité sur la fortune.

Il est en effet prévu par l'article 47 de la loi sur l'initiative économique, inséré à l'article 885 1 bis du CGI, une exonération partielle d'ISF, à concurrence de la moitié de la valeur des parts ou actions de société faisant l'objet d'un engagement collectif de conservation d'une durée minimale de six ans.

2- Le LBO

Le principe du LBO ("Leverage Buy Out" ou acquisition à effet de levier) consiste à utiliser une société « holding » qui recourra à l’emprunt pour financer l’acquisition d’une entreprise, « la cible ».

L’objectif est de permettre à la holding :

Lorsque le coût de l'endettement est inférieur à la rentabilité attendue de la cible, le LBO est intéressant. L’effet de levier financier ne joue que si la cible est capable de distribuer chaque année des résultats.

Le tableau ci-dessous donne un exemple d'évolution de la rentabilité suivant l'endettement de la cible. On constate que la rentabilité des capitaux investis augmente nettement lorsque l’emprunt augmente :

On considère en général que lorsque le ratio Dette/fonds propres est au moins égal à 2, on se trouve en présence d'un LBO.

Au plan juridique, la holding permet de prendre le contrôle d'une entreprise sans en détenir directement la majorité du capital. Le schéma ci-dessous montre que le chef d’entreprise détient le pouvoir dans la cible en ayant investi seulement 26 % du capital de la cible :

image

Au plan fiscal, la holding permet de déduire les intérêts de l'emprunt, ce que ne permettrait pas un endettement direct des personnes physiques souhaitant reprendre l’entreprise.

Comme dans tous les domaines, il existe cependant des limites à ne pas dépasser. L’utilisation des ressources de la cible pour rembourser l’emprunt pourrait notamment être considéré par les minoritaires comme un acte anormal de gestion ou un abus de biens sociaux.

On ajoutera que la technique du LBO trouve d’excellentes applications en cas de transmission d’une entreprise familiale, en se combinant avec les techniques de donation et de démembrement.

3 - La technique du démembrement

Un titre de société se compose de deux éléments, la nue propriété et l'usufruit. Ce dernier correspond à la jouissance des titres transmis, en pratique le pouvoir quotidien et le droit aux dividendes.

Ces deux éléments peuvent être cédés ou transmis à titre gratuit séparément l’un de l’autre : c’est ce qu’on appelle le démembrement. L'objectif du démembrement est de permettre au donateur de conserver pouvoir et revenus tout en réalisant la transmission et de réduire l'assiette des droits transmis.

Transmettre à ses enfants la nue propriété d'un titre entraîne une taxation moins lourde que la transmission en pleine propriété puisque l’objet de la transmission a une valeur inférieure du fait que le donateur ou le cédant conserve l'usufruit.

L'usufruit peut être viager ou à durée fixe. En fin d'usufruit, la réunion de l'usufruit et de la nue propriété ne donne pas lieu à taxation.

La valeur respective des deux parties du titre est fixée par un barème fiscal pour les donations, mais elle est libre dans le cadre d’une cession ou d’un apport en société.

Attention toutefois, l'article 8 du projet de loi de finances pour 2004 prévoit, outre une actualisation du barème, une extension aux mutations à titre onéreux. Ce nouveau barème serait le suivant en l’état du projet de loi de finances :

image

Le texte prévoit également de diminuer la réduction des droits en cas de donation en nue propriété : la réduction ne serait plus que de 35% au lieu de 50% lorsque le donateur est âgé de moins de 65 ans et de 10% au lieu de 30% à partir de 65 ans.

Une question à suivre attentivement …

4 - La combinaison des techniques

Il est rare d’utiliser une seule des méthodes décrites. On cherchera la plupart du temps à combiner plusieurs techniques. Voici un exemple en trois étapes :

A l’issue de ces trois étapes, le donateur aura pu percevoir le prix de l’usufruit de ses titres, sans que ses enfants n’aient à le débourser. En outre, l’opération est optimisée fiscalement.

Cet exemple n'épuise pas les combinaisons possibles qui sont infinies lorsque l'on fait appel au triptyque de la transmission familiale : donation, démembrement, holding.

En matière de transmission, aucune « recette » ne peut fonctionner et chaque situation doit faire l’objet d’une étude approfondie. Et comme l’anticipation est mère de toutes les vertus, consultez dès que possible !

1-Le pacte fiscal

Le pacte fiscal est un engagement écrit souscrit par le chef d'entreprise et ses futurs héritiers ou légataires, au terme duquel ces derniers s’engagent à conserver les titres qu’ils recevront ultérieurement par donation ou succession pendant au moins deux ans. Cet engagement doit être renouvelé régulièrement. Puis au décès, les héritiers ou légataires doivent renouveler leur engagement pour une durée de six ans.

Au moins 34 % des parts ou actions doivent être concernées par l'engagement (sociétés non cotées).

Cette mesure entraîne au regard des droits de donation ou de succession un abattement de 50% de la valeur des biens transmis, sans limitation de montant.

Cet engagement se double d'une obligation d'exploitation de l'entreprise transmise par les héritiers ou légataires.

Le pacte fiscal n'a pas connu un succès considérable en raison des contraintes liées à ces engagements. Il ne peut porter notamment que sur des titres en pleine propriété.

« un régime plutôt contraignant »

Malgré les améliorations que vient de lui apporter le législateur (article 43 Loi du 1er août 2003), on peut craindre que cette mesure ne connaisse guère plus de succès que la précédente, souvent mise en balance avec les techniques d'optimisation des donations-partages, qui permettent un gain fiscal supérieur, lorsqu'elles sont combinées avec les techniques de démembrement décrites ci-après.

On ajoutera toutefois que ce dispositif a été transposé en matière d'impôt de solidarité sur la fortune.

Il est en effet prévu par l'article 47 de la loi sur l'initiative économique, inséré à l'article 885 1 bis du CGI, une exonération partielle d'ISF, à concurrence de la moitié de la valeur des parts ou actions de société faisant l'objet d'un engagement collectif de conservation d'une durée minimale de six ans.

2- Le LBO

Le principe du LBO ("Leverage Buy Out" ou acquisition à effet de levier) consiste à utiliser une société « holding » qui recourra à l’emprunt pour financer l’acquisition d’une entreprise, « la cible ».

L’objectif est de permettre à la holding :

- de rembourser les créanciers au moyen des dividendes de la cible, ceux-ci pouvant provenir aussi bien des réserves que du flux de dividendes à venir.

- de passer en charges déductibles les intérêts de l’emprunt nécessaire à l’acquisition.

Lorsque le coût de l'endettement est inférieur à la rentabilité attendue de la cible, le LBO est intéressant. L’effet de levier financier ne joue que si la cible est capable de distribuer chaque année des résultats.

Le tableau ci-dessous donne un exemple d'évolution de la rentabilité suivant l'endettement de la cible. On constate que la rentabilité des capitaux investis augmente nettement lorsque l’emprunt augmente :

On considère en général que lorsque le ratio Dette/fonds propres est au moins égal à 2, on se trouve en présence d'un LBO.

Au plan juridique, la holding permet de prendre le contrôle d'une entreprise sans en détenir directement la majorité du capital. Le schéma ci-dessous montre que le chef d’entreprise détient le pouvoir dans la cible en ayant investi seulement 26 % du capital de la cible :

image

Au plan fiscal, la holding permet de déduire les intérêts de l'emprunt, ce que ne permettrait pas un endettement direct des personnes physiques souhaitant reprendre l’entreprise.

Comme dans tous les domaines, il existe cependant des limites à ne pas dépasser. L’utilisation des ressources de la cible pour rembourser l’emprunt pourrait notamment être considéré par les minoritaires comme un acte anormal de gestion ou un abus de biens sociaux.

On ajoutera que la technique du LBO trouve d’excellentes applications en cas de transmission d’une entreprise familiale, en se combinant avec les techniques de donation et de démembrement.

3 - La technique du démembrement

Un titre de société se compose de deux éléments, la nue propriété et l'usufruit. Ce dernier correspond à la jouissance des titres transmis, en pratique le pouvoir quotidien et le droit aux dividendes.

Ces deux éléments peuvent être cédés ou transmis à titre gratuit séparément l’un de l’autre : c’est ce qu’on appelle le démembrement. L'objectif du démembrement est de permettre au donateur de conserver pouvoir et revenus tout en réalisant la transmission et de réduire l'assiette des droits transmis.

Transmettre à ses enfants la nue propriété d'un titre entraîne une taxation moins lourde que la transmission en pleine propriété puisque l’objet de la transmission a une valeur inférieure du fait que le donateur ou le cédant conserve l'usufruit.

L'usufruit peut être viager ou à durée fixe. En fin d'usufruit, la réunion de l'usufruit et de la nue propriété ne donne pas lieu à taxation.

La valeur respective des deux parties du titre est fixée par un barème fiscal pour les donations, mais elle est libre dans le cadre d’une cession ou d’un apport en société.

Attention toutefois, l'article 8 du projet de loi de finances pour 2004 prévoit, outre une actualisation du barème, une extension aux mutations à titre onéreux. Ce nouveau barème serait le suivant en l’état du projet de loi de finances :

image

Le texte prévoit également de diminuer la réduction des droits en cas de donation en nue propriété : la réduction ne serait plus que de 35% au lieu de 50% lorsque le donateur est âgé de moins de 65 ans et de 10% au lieu de 30% à partir de 65 ans.

Une question à suivre attentivement …

4 - La combinaison des techniques

Il est rare d’utiliser une seule des méthodes décrites. On cherchera la plupart du temps à combiner plusieurs techniques. Voici un exemple en trois étapes :

- un chef d’entreprise qui souhaite la transmettre à ses enfants pourra procéder à une donation partage de la nue propriété des titres de sa société.

- les enfants pourront ensuite apporter la nue propriété de leurs titres à une société holding. L'apport de la nue propriété à une holding par les enfants ne donnera pas lieu à plus value s'il est effectué pour la valeur de la donation.

- la société procèdera ensuite à l'acquisition de l'usufruit auprès du chef d'entreprise.

A l’issue de ces trois étapes, le donateur aura pu percevoir le prix de l’usufruit de ses titres, sans que ses enfants n’aient à le débourser. En outre, l’opération est optimisée fiscalement.

Cet exemple n'épuise pas les combinaisons possibles qui sont infinies lorsque l'on fait appel au triptyque de la transmission familiale : donation, démembrement, holding.

En matière de transmission, aucune « recette » ne peut fonctionner et chaque situation doit faire l’objet d’une étude approfondie. Et comme l’anticipation est mère de toutes les vertus, consultez dès que possible !